О ситуации на российском и мировом рынках мяса птицы и других видов мяса, наиболее важных задачах и ближайших перспективах их производства, экспорте и импорте пишет эксперт ФГБУ «Центр Агроаналитики» Владимир Кравченко.

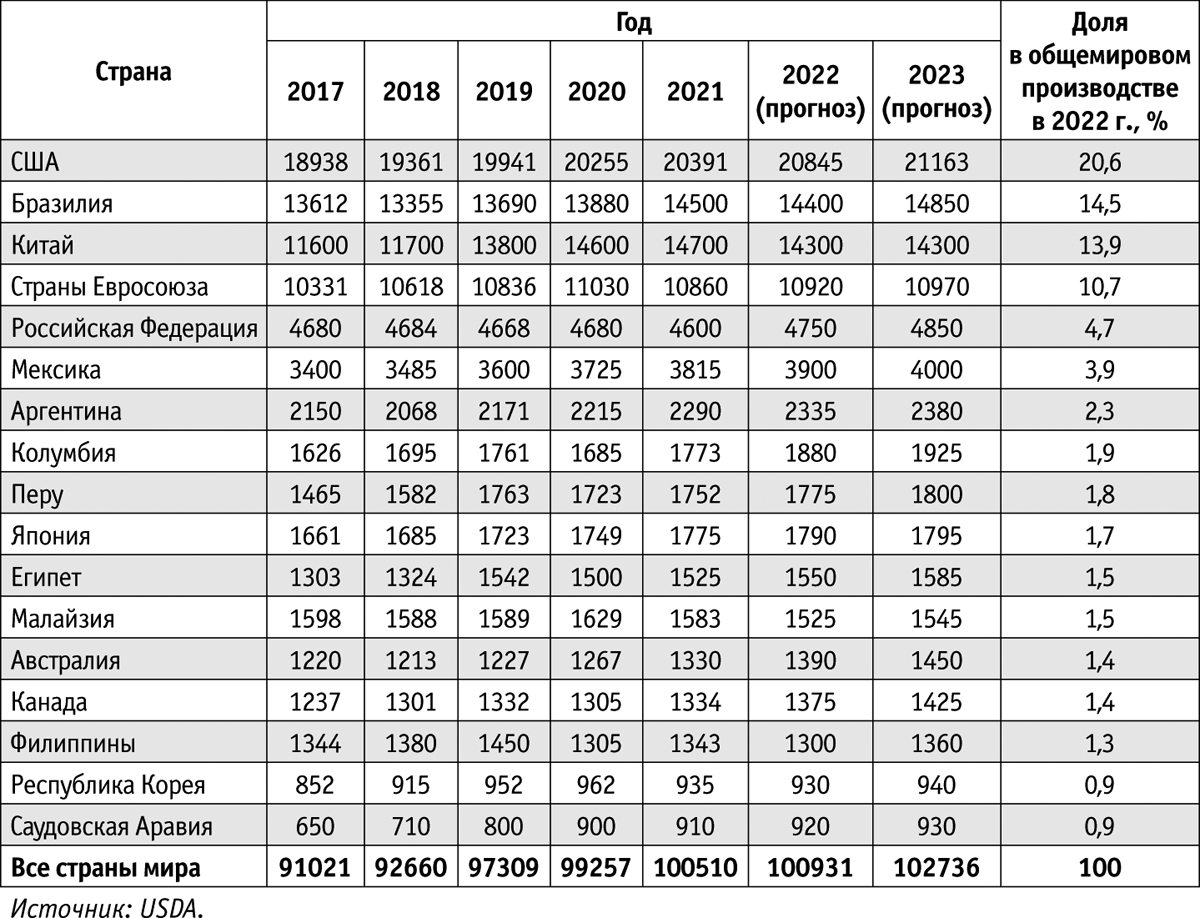

В 2022 г. в России выросли как производство, так и экспортные поставки мяса птицы, в том числе мяса индеек. На долю страны приходится 4,5–5% мирового производства мяса птицы (табл. 1). Этот показатель заметно возрастал до 2018 г. В период 2018–2020 гг. наблюдалось незначительное замедление динамики. В то же время темпы роста внутреннего производства во многих странах были выше, чем в России. Тем не менее, по текущим прогнозам, доля российской продукции в мировом объеме производства в ближайшие годы останется на уровне 5%.

Мировой лидер по производству мяса птицы — США, где получают 20% всего объема этой продукции. Также США — основной поставщик генетического материала кроссов мясных кур, который используют в большинстве крупнейших стран — производителей мяса бройлеров. Бразилия занимает второе место в мире по производству мяса птицы и остается одним из лидеров по его экспорту. Китай на третьей позиции: в стране потребляют около 80 млн т животного белка в год, в том числе мяса птицы (с учетом около 15,5 млн т импортной продукции).

Согласно данным Unitеd States Department of Agriculture (USDA — Министерство сельского хозяйства США), после 2018 г. производство мяса птицы в мире существенно возрастало. Напомню: в 2019–2020 гг. мировое производство животного белка резко снизилось из‑за масштабных вспышек АЧС в Китае, где объемы производства свинины сократились на 20 млн т по причине эпизоотии. Для покрытия дефицита на внутреннем рынке Китай стал стремительно наращивать импорт не только свинины, но и продуктов-субститутов, таких как говядина и мясо птицы. В связи с этим структура мирового производства животного белка существенно изменилась. Уже в 2019 г. было получено на 5 млн т мяса птицы больше, чем в 2018 г., а в 2021 г. его мировое производство впервые преодолело отметку в 100 млн т.

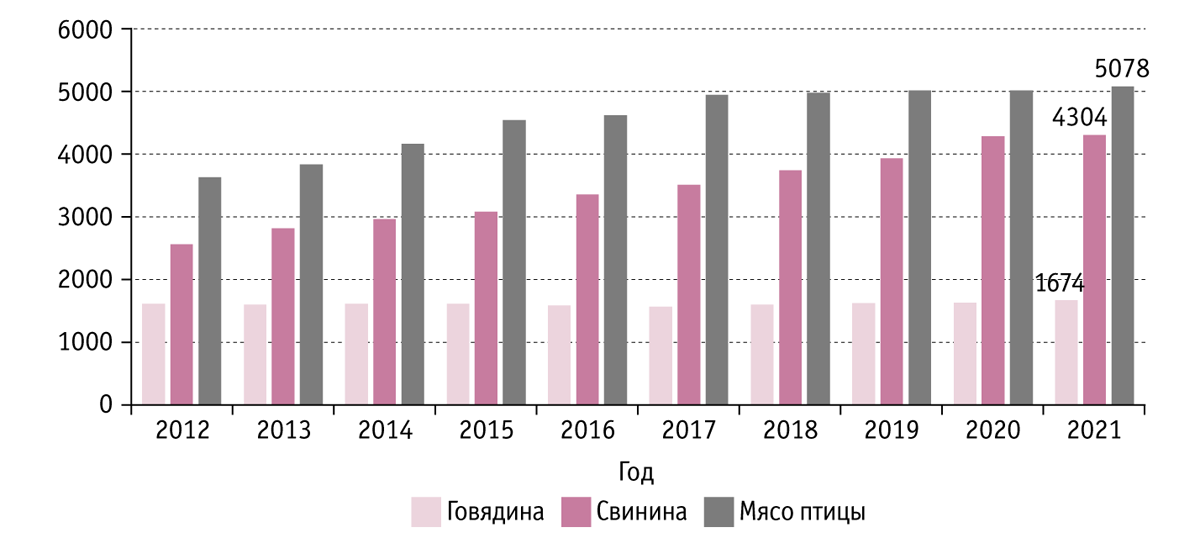

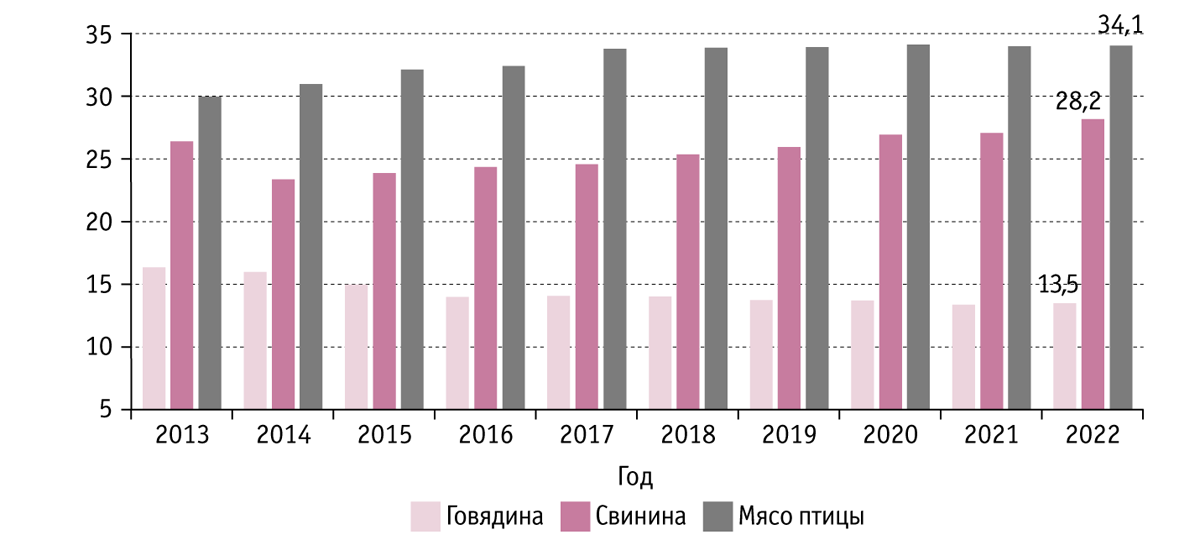

Согласно данным Росстата, производство продуктов птицеводства (с учетом куриных лап) в РФ превышает 5 млн т в год. На рис. 1 представлена динамика производства основных видов мяса в стране. На первом месте по‑прежнему мясо птицы, но в последние три года быстрыми темпами увеличиваются показатели производства свинины.

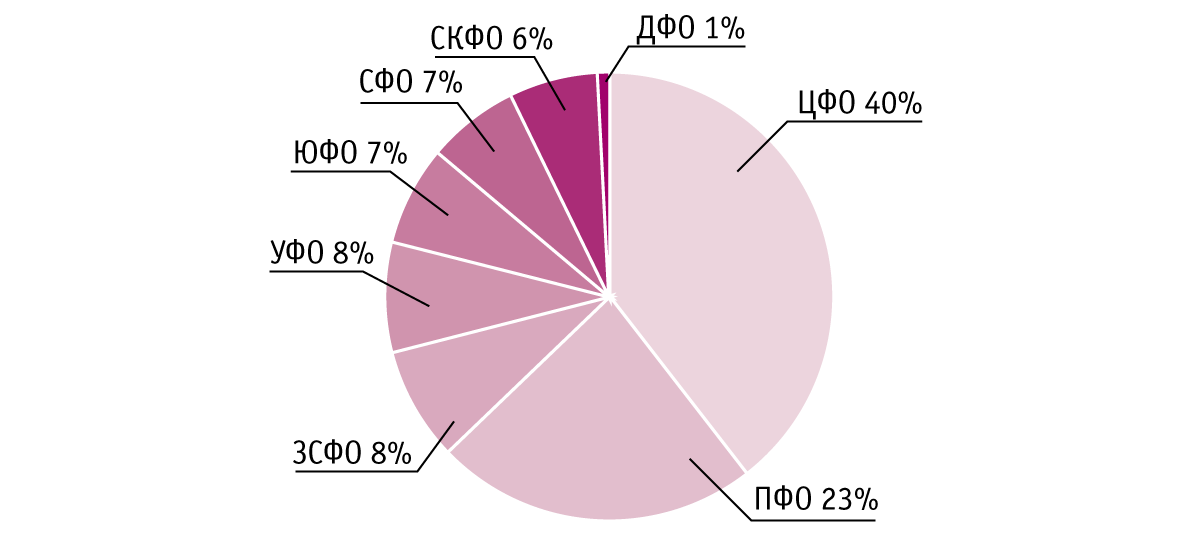

По данным за первые девять месяцев 2022 г. (рис. 2), по производству мяса птицы в России лидирует Центральный федеральный округ (ЦФО). На его долю приходится 40% от общего объема производства (1,9 млн т в живой массе в сельхозорганизациях), что на 4,6% выше уровня прошлого года. В Приволжском федеральном округе (ПФО) получено 1,12 млн т (+4% к уровню 2021 г.), в Северо-Западном федеральном округе (СЗФО) — 0,39 млн т (+2,3%), в Уральском федеральном округе (УФО) — 0,38 млн т (+5%), в Южном федеральном округе (ЮФО) — 0,35 млн т (+15,4%).

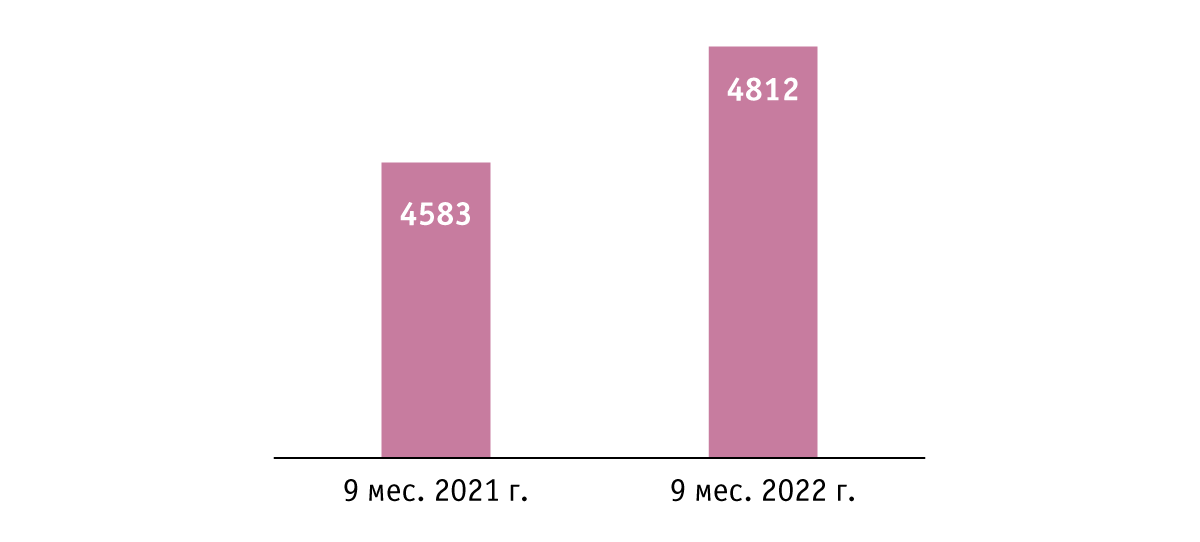

За первые девять месяцев 2022 г. в сельхозорганизациях было произведено 4,8 млн т мяса птицы в живой массе, что на 5% превышает аналогичный показатель 2021 г., который составлял 4,58 млн т (рис. 3). Среди регионов лидерство удерживает Белгородская область — 602,3 тыс. т (+1,5% к показателю предыдущего года), далее следуют Тамбовская область — 281,8 тыс. т (+9%), Ставропольский край — 258,6 тыс. т (~0%), Пензенская область — 254,2 тыс. т (+3,3%) и Ленинградская область — 228,7 тыс. т (+5,3%).

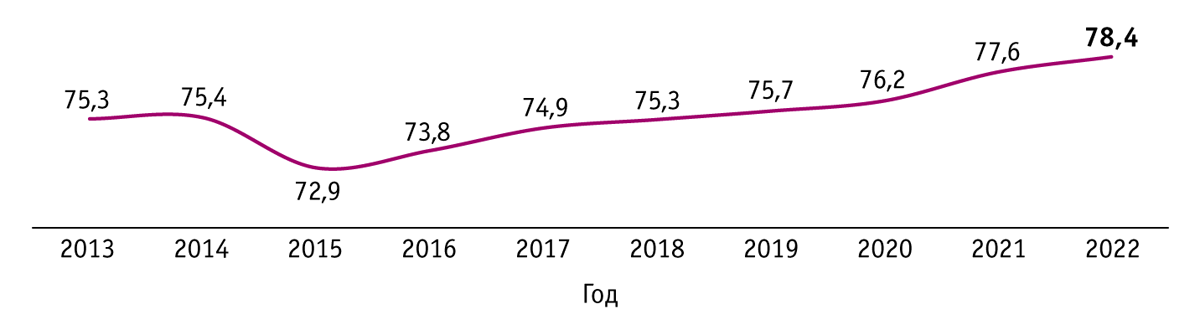

Наряду с ростом внутреннего производства животного белка увеличивается и его потребление (сырого и глубоко переработанного) на душу населения. В 2022 г. показатель может составить 78,4 кг (рис. 4).

В структуре потребления мяса на мясо птицы приходится более 43%, или 34,1 кг в год (рис. 5). Этот показатель вырос на 3 кг с 2014 г. Необходимо отметить, что объем потребления животного белка в разных странах неодинаковый, что связано не только с вероисповеданием, но и с национальными особенностями. Так, если в РФ сейчас на первом месте по потреблению мясо птицы, то в Китае с огромным отрывом лидирует свинина.

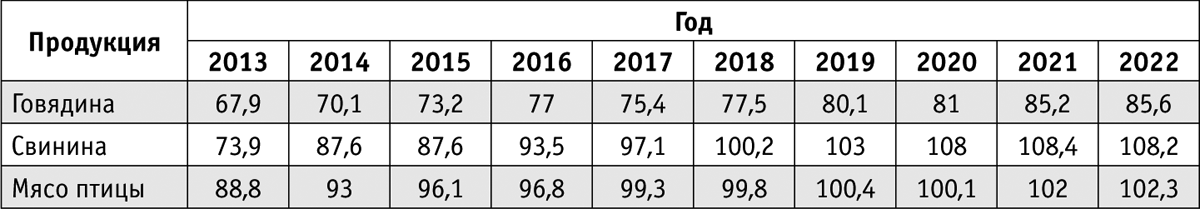

По мере того, как в России растет внутреннее производство и потребление мяса птицы, повышается и уровень самообеспеченности этой продукцией (табл. 2). В последние четыре года он превышает 100%, в связи с чем растет экспорт и сокращается импорт мяса птицы.

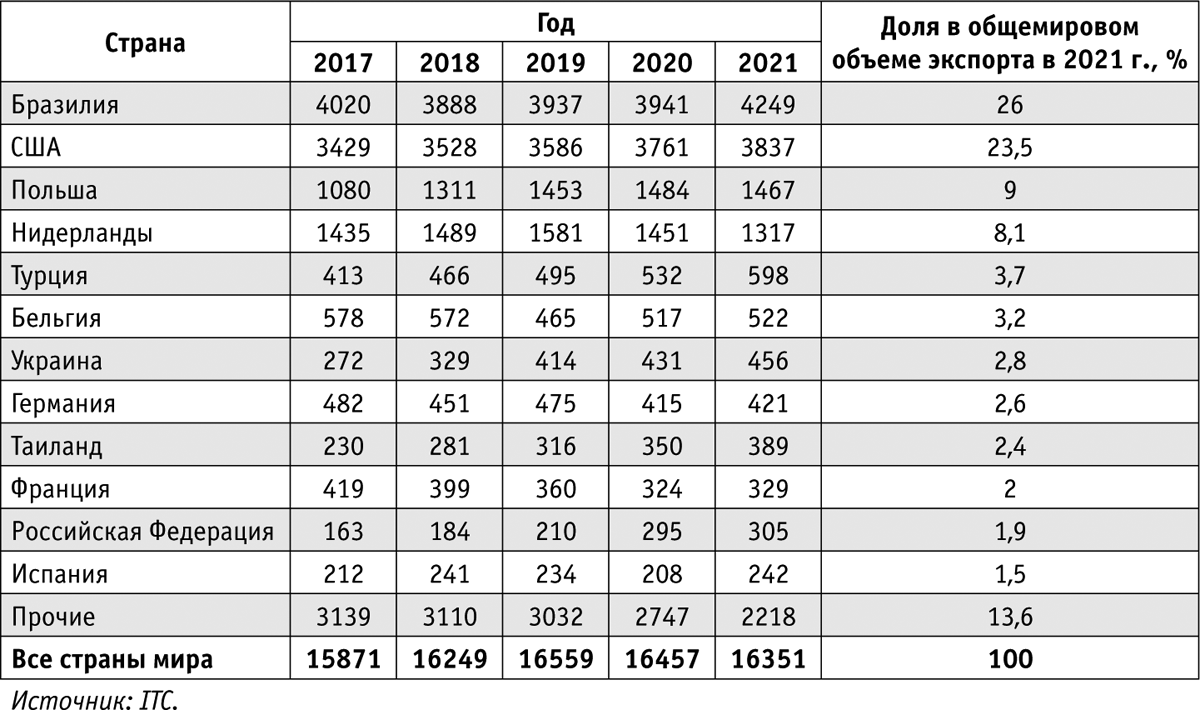

Согласно данным International Trade Center (ITC — Международный торговый центр), мировой экспорт мяса птицы начиная с 2018 г. превышает 16 млн т в год. Лидеры среди экспортеров — Бразилия (4,25 млн т в 2021 г.), США (3,83 млн т) и Польша (1,46 млн т). Российская Федерация в 2021 г. заняла 11‑е место, причем еще в 2017 г. она занимала 18‑е место (табл. 3).

Крупнейший в мире импортер мяса птицы — Китай, который после вспышки АЧС и сокращения производства свинины стал существенно наращивать импорт как свинины, так и мяса птицы. В 2017 г. Китай импортировал 0,45 млн т мяса птицы, а в 2021 г. — уже 1,5 млн т.

Ранее западные аналитики прогнозировали долгий период восстановления внутреннего производства в Китае после эпизоотии АЧС, но уже сейчас в стране достигли прежних объемов и при этом заметно нарастили производство мяса птицы и говядины. Уже в 2021 г. Китай импортировал меньше животного белка, чем в 2020 г. Например, в 2020 г. было ввезено 1,55 млн т мяса птицы, а в 2021 г. — уже 1,5 млн т. В текущем году импорт может упасть до 1,3 млн т. Главными поставщиками мяса птицы в Китай в 2021 г. были Бразилия (0,65 млн т), США (0,44 млн т) и Российская Федерация (0,12 млн т).

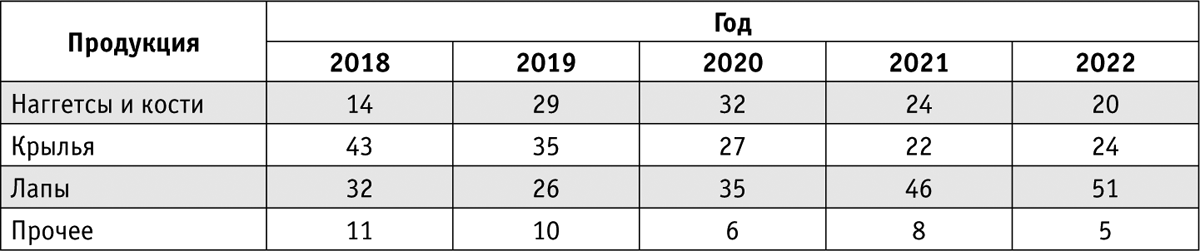

В Китае структура потребления мяса птицы сильно отличается от российской. Наиболее дорогие части тушки бройлера — локтевая часть крыла и лапы, а грудка, наоборот, самая дешевая. По мере роста внутреннего производства Китай стал наращивать импорт ценных частей тушки (табл. 4).

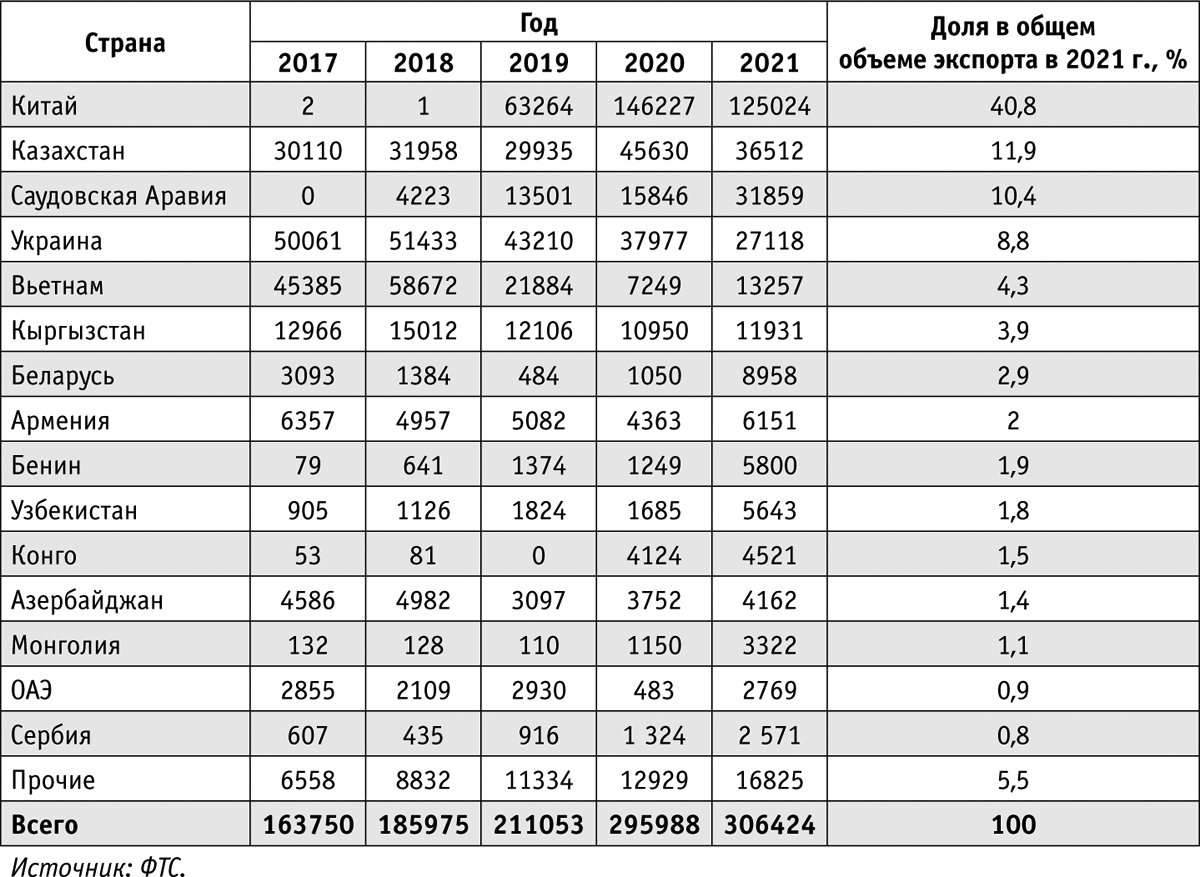

Экспорт мяса птицы из РФ растет год от года: в 2017 г. было экспортировано более 163 тыс. т, а уже в 2021 г. объем поставок превысил 306 тыс. т.

Если в 2017 г. ключевыми импортерами российского мяса птицы были Украина (50 тыс. т), Вьетнам (45,3 тыс. т) и Казахстан (30 тыс. т), то в 2021 г. это Китай (125 тыс. т), Казахстан (36 тыс. т) и Саудовская Аравия (31,9 тыс. т). Китай ввоз российской продукции разрешил в 2019 г., и с этого момента страна стала ее крупнейшим импортером (табл. 5).

Поставки в Китай составляют 40% от всего объема экспорта мяса птицы из России. Основные экспортные продукты — лапы (65%) и крылья (20–25%). За первые десять месяцев 2022 г. в Китай было поставлено 115 тыс. т продуктов птицеводства. В 2022 г. показатель превысит уровень 2021 г.

В последние годы в Саудовской Аравии высоко оценивают продукцию из Российской Федерации. Растут экспортные поставки таких частей тушки бройлера, как грудка, окорок, бедро, филе. За первые десять месяцев 2022 г. уже экспортировано 42 тыс. т мяса птицы — на 10 тыс. т больше, чем было отгружено в 2021 г.

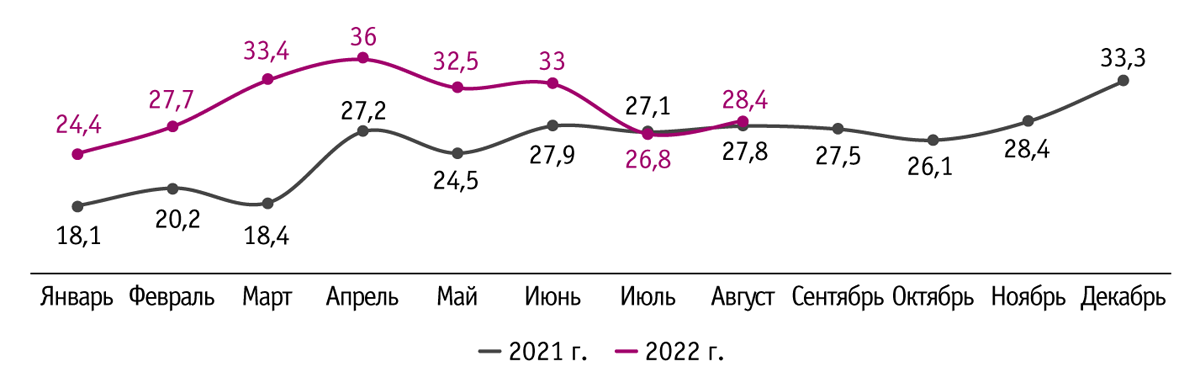

Экспорт мяса птицы из РФ в 2022 г. существенно превышает уровень 2021 г. (рис. 6). За первые восемь месяцев 2022 г. объем поставок достиг 242 тыс. т, что на 26% выше показателя прошлого года. По мере роста внутреннего производства продолжает увеличиваться экспорт. По предварительной оценке, в 2022 г. Российская Федерация может обогнать Францию в рейтинге экспортеров и занять десятое место.

Внутреннее производство индейки в России в последние годы существенно возросло и составило в 2021 г. около 330 тыс. т. Наряду с этим растут и ее экспортные поставки: если в 2018 г. показатель составлял 3,4 тыс. т, то в 2020 г. — 8,6 тыс. т, в 2021 г. — уже 22 тыс. т, а за первые десять месяцев 2022 г. (с учетом экспорта в страны ЕАЭС) — 21 тыс. т. Ключевые импортеры индейки в текущем году — Китай (6,7 тыс. т), Бенин (5,2 тыс. т), ОАЭ (1,5 тыс. т) и Саудовская Аравия (1,3 тыс. т).

Владимир Кравченко, руководитель направления «Животноводство» ФГБУ «Центр Агроаналитики»

В связи с ростом внутреннего производства и экспортных поставок важно обеспечить увеличение поголовья мясных кур отечественных кроссов. Государство в последние годы выделяет для этого значительные средства. В частности, идет активная работа над кроссом «Смена-9», хотя его доля в структуре используемых на внутреннем рынке кроссов сейчас невелика. Испытания проводят крупнейшие птицефабрики в стране, основные производственные показатели птицы на высоком уровне: среднесуточный привес — 74–75 г, конверсия корма — 1,55 к.ед., средняя живая масса — 2,8 кг. При таких параметрах увеличение использования кросса в России вполне реально. Обеспечение внутреннего рынка племенным материалом качественного отечественного кросса будет способствовать продовольственной безопасности и импортозамещению.

Подготовлено ФГБУ «Центр Агроаналитики» для журнала «Животноводство России»